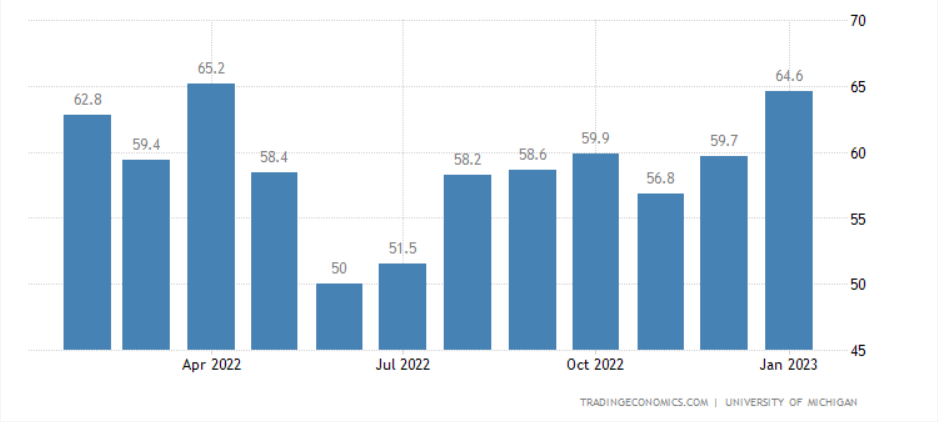

今年年初公布的美国12月CPI同比录得6.5%,较上月同期下降0.6个百分点。看了下图,明眼人都能都得出美国通胀正在放缓的事实,只不过何时回到美联储期待的2.5%一下,还是未知数,毕竟这个数据每个月就公布一次。通胀下跌时,还会带动消费者预期的转好,1月密歇根消费者信心指数录得64.6,上升了8.2。

在这样状况下,市场对于美联储加息即将见顶的预期十分浓厚。来自芝商所的Fedwatch工具显示。美联储在2023年2月及3月分别加息25基点的概率上升至100%及76%。后期大概率维持5%左右的利率不变,最快第一季度就是此次加息周期的尾声。尽管利率明显高于2020年,但是有了即将迎来加息周期尾声的预期,一些受加息预期打压的资产也开始苦尽甘来。加息预期主要打压成长性股票,其中最受关注的就是科技股。如纳斯达克100指数,在最近三个月已经形成W底的态势,后期突破颈线指日可待。

另一个已经苦尽甘来的就是欧元兑美元。目前欧元区的货币政策向上调整空间,未来甚至会出现美国加息停止后,欧元区仍可能处于加息周期中。欧美的利差缩小,使得该货币对一定的强势。

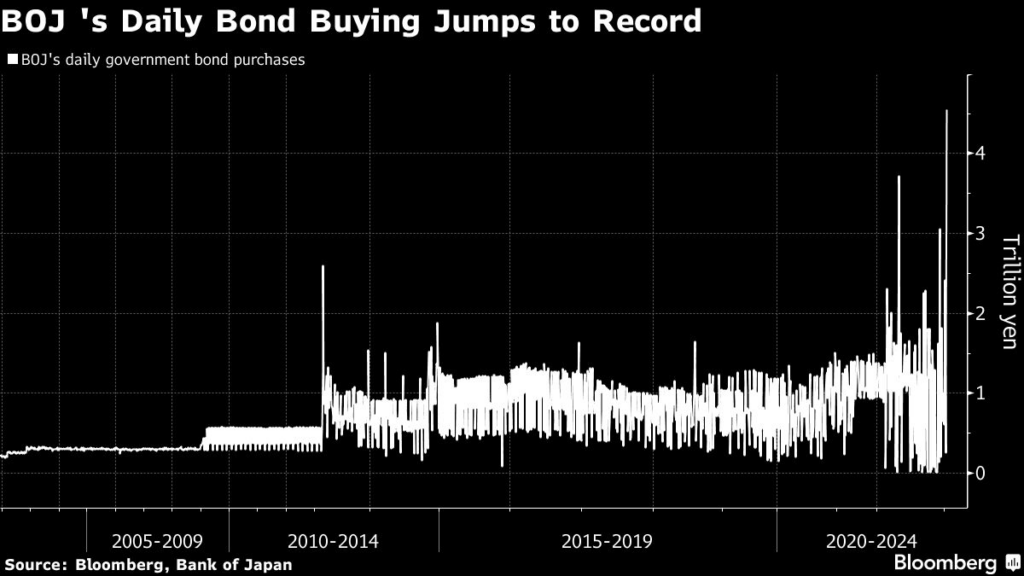

受美联储加息影响,日本央行hold不住了

日央行去年底上调收益率曲线控制YCC目标,从0.25%上限调整至0.5%。但是最近10年期日本国债收益率依然顶在0.5%的新上限。当一个东西设置了价格上限却立马达到价格上限的情况,说明这个东西的价格应该超过这个上限。上限定的低了。为了维持上限,日本央行就需要在市场上买买买,压低债券收益率。日央行仍不得不继续以较大代价购买日债,近期购买规模屡创历史新高。以上个星期为例:12日就购买了4.6万亿日元的债券。13日则把这个记录刷新到了5万亿日元。

因为购买的时候,市场收益率已经是整数,所以全球负利率的债券数量大幅减少。如果日本央行进一步放开收益率曲线的上限至0.75%的话,也符合常理,毕竟创纪录的购买难以持续压制上行的收益率。参考12月份改变收益率曲线控制上限时,美元兑日元下跌的情况,未来还可能继续助推日元。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

重大政策转折 – 中国经济新曙光?

上周,中国当局接连推出了一系列经济刺激政策。 9 月 24 日,PBoC宣布降准、降息,为银行体系注入流动性,并推出针对股市的8,000 亿元专案再贷款计画。两天后,在 9 月的政治局会议上,政策制定者首次明确表态力阻房地产市场下滑,提出调整房屋限购政策,降低存量房贷利率,为房地产市场的回升带来希望。

风险事件频发, CN50展现比较优势

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

一图看市:利好出尽变利空?黄金和瑞郎等避险品种明显回调

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

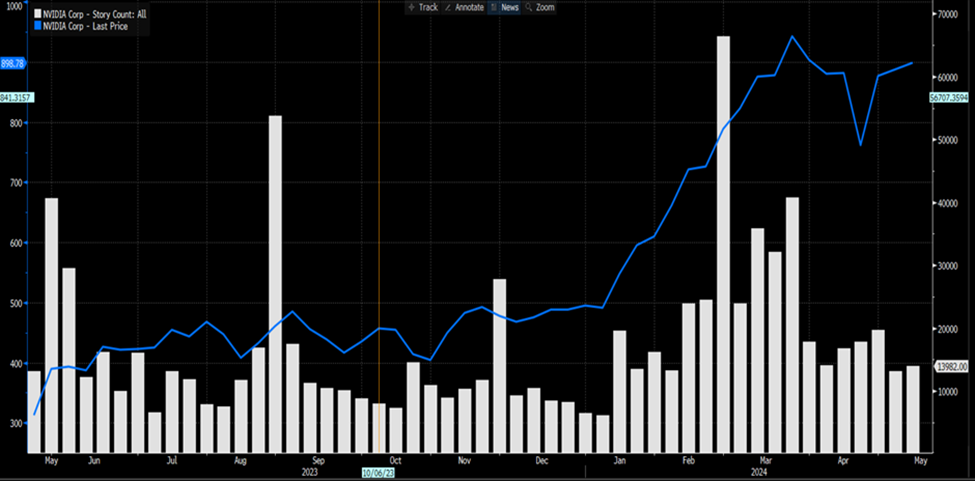

英伟达Q1 25财报 – 迎接新的增长阶段

英伟达再次大显身手,交出了一份强劲的财报,结果显然达到预期。

英伟达2025年第一季度财报预览 – 巨兽是否会苏醒?

英伟达将于5月22日市场收盘后不久(通常为 06:20 AEDT / 21:20 UK)发布财报。

鸽派的英央行,齐头并进的富时100指数

正如预期,英国央行货币政策委员会在 5 月政策会议结束时将银行利率维持在 5.25%,符合市场普遍预期,也符合英镑 OIS 曲线在会议前完全贴现的结果。保持不变意味着政策连续第六次保持不变,英央行利率目前处于去年 8 月以来全球金融危机后的高位。