我们刚刚度过充满事件风险的一周,没什么能比美联储出人意料的鸽派转向更能让市场风险激增——正如我们所见,它极大地影响了交易环境。

也许有些矫枉过正,纽约联储主席John Williams周五介入并进行反击,明确表示现在考虑降息还“为时过早”。在一个与市场沟通至关重要的世界里,这些评论似乎是经过精心策划的,纯粹是为了阻止金融状况变得过于乐观。

当然,市场确信通胀将在2024年向目标靠拢,但任何中央银行现在最不希望看到的是破坏通胀和增长的预期,并在降息周期前看到需求上升,伴随着财富效应的重新出现。这并不符合2024年市场的预期脚本。

美国2年期国债收益率在一周内下降了近30个基点,发达市场利率也以类似方式反弹 – 美元下跌了1.3%,而美国经济增长预期被上调(亚特兰大联储的实时预测模型预测美国第四季度GDP增长率为2.61%),这正是完美的金发女郎局面。

随之而来的是标普500指数连续7周的增长,我们不禁要问,涨势是否能延续到第8周?罗素2000指数5.6%的涨幅令人印象深刻,而纳斯达克100指数和美国30指数收盘均创出历史新高。澳大利亚ASX 200甚至也进入了动量雷达,录得一周3.4%的上涨。澳洲股市如此受到动量账户的关注实属罕见,但该指数目前确实正处于暴涨模式,并录得了本年度第二佳的周涨幅。

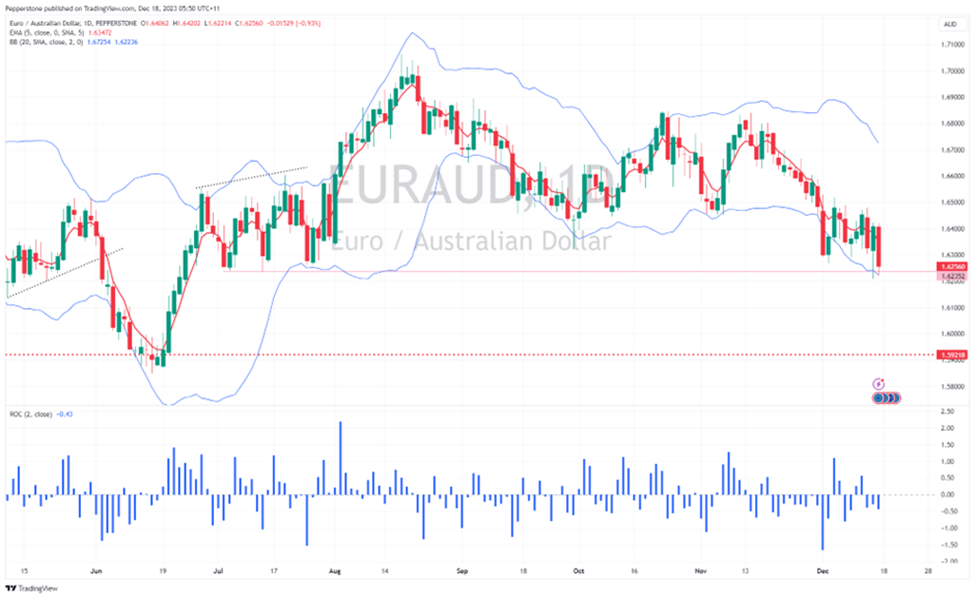

在外汇领域,挪威克朗(NOK)在挪威银行意外加息25个基点后表现亮眼,兑美元上涨了4.3% – NOKSEK多头(或EURNOK空头)看起来非常有吸引力,由外部消息驱动,录得了一个坚实的看涨周。随着欧元区PMI加强了欧洲面临的逆风,我也倾向于做空EURAUD。本周的澳洲联储会议纪要应该会强化相对鹰派的立场,但澳元需要中国股市的后续涨势。

在审视本周的事件风险时,我们看到日本央行会议、美国核心PCE通胀和英国CPI是交易者需要关注的重要项目。总体而言,除非日本央行真正让市场感到意外,否则这些事件似乎不太可能对风险情绪产生任何重大破坏 – 因此问题是,交易者是否会开始关闭交易、减少敞口并锁定回报。或者在风险资产中还有最后一次推动力吗?

John Williams 的评论略微打击了市场情绪,可能足以在短期内缓解看涨势头。我们拭目以待。

风险多头今年是否已经尽兴,抑或是还有最后一次欢呼呢?

祝各位好运。

本周重大事件风险:

日本央行会议(12月19日,无固定时间) – 日本央行副行长冰见野最近发表评论称,退出超宽松政策可能对经济有益,市场形成了日本央行货币政策可能发生转变的观点。上周的TANKAN报告为这一观点提供了额外支持,日本企业连续第六个季度预计未来5年内通胀将高于日本央行2%的目标。尽管近期日元资产出现波动,但市场并不期望利率改变,也不认为会在本次会议上放弃负利率,而央行可能在1月会议上指引变化。即便如此,意外的政策变化 – 无论是利率设定还是收益率曲线控制(YCC)- 都不能完全排除,因此请密切关注日元和日经225指数的走势。

澳洲联储12月会议纪要(12月19日11:30 AEDT) – 继12月会议上保持利率不变并且未对声明做出大的修改后,会议纪要不太可能对澳元交易者造成太大困扰。我倾向于看空EURAUD,目标位在1.5900/20。

欧盟CPI(终值)(12月19日 21:00 AEDT) – 鉴于这是最终数据,并且市场并不认为之前报告的2.4%的广义CPI和3.6%的核心CPI年同比增长会有变化,因此这应该是一个低波动性事件。然而,它或将提醒交易者欧元区通胀压力的急剧下降,从而增强市场对欧洲央行可能在3月份降息的乐观预期。

中国1年期和5年期贷款基准利率(12月20日 12:15 AEDT) – 市场预期1年期和5年期贷款基准利率分别保持在3.45%和4.2%不变。虽然降低基准利率的可能性似乎较低,但近期降低银行存款准备金率的风险仍然存在,而这次会议不太可能出现这种情况。

英国CPI通胀(12月20日 18:00 AEDT) – 市场预计英国广义CPI将录得0.1%的环比增长和4.3%的同比增长(从4.6%),而核心CPI增长预期为5.6%(从5.7%)。市场认为英国央行在3月会议上降息的可能性为20%,完整的25个基点降息预计在6月实施。英国CPI数据可能会影响这一定价,从而影响英镑。

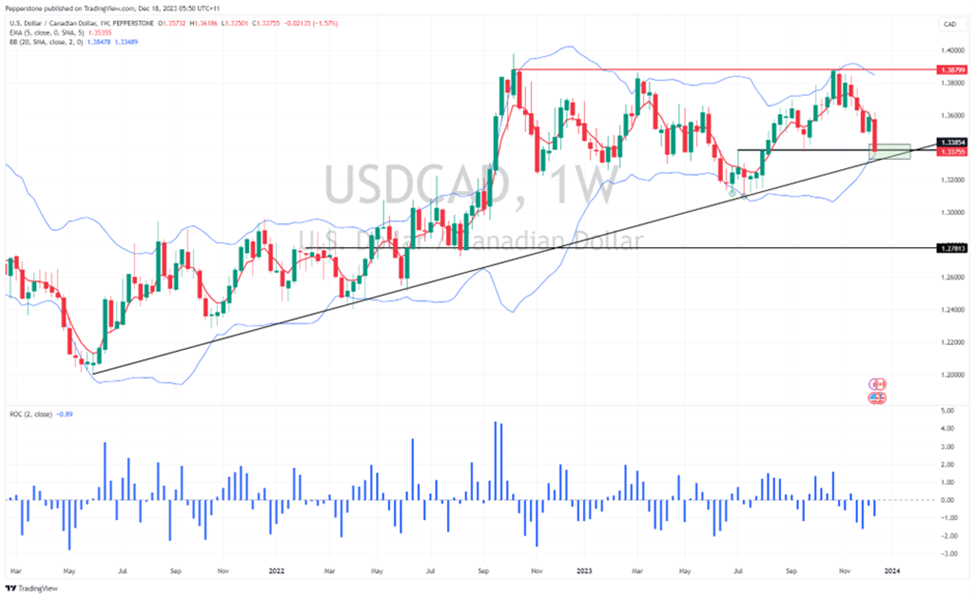

加拿大CPI通胀(12月20日 00:30 AEDT) – 市场预计广义CPI环比降-0.2%,同比涨2.8%(从3.1%),而核心CPI涨幅为3.3%(从3.6%)。市场认为加拿大央行在3月份降息的概率为72%,因此CPI数据可能会影响这一定价。USDCAD关注1.3325的支撑位 – 这是从2021年5月低点开始的上升趋势线。

美国消费者信心(12月21日 02:00 AEDT) – 中值估计显示消费者信心有所改善,从102.0上升至104.0。这一数据的上升可能支持风险资产表现。

日本全国CPI(12月22日 10:30 AEDT) – 共识预计广义通胀率年同比将从3.3%降至2.8%,核心CPI从4.4%下降为3.8%。这不太可能对日元构成波动性事件,但如果你在数据发布时持有日元头寸,则值得关注。

美国核心PCE通胀(12月23日 00:30 AEDT) – 在回顾最近的美国 CPI 和 PPI 数据后,市场预计广义PCE通胀率月环比涨0.00%,而年同比涨幅从3%降至2.8%,核心PCE环比涨0.2%,同比涨3.3%(从3.5%)。通胀轨迹是市场定价3月份加息风险大幅提高的一个关键因素 – 因此,低于预期的数据可能会巩固这一预测并对美元构成压力。

新兴市场

哥伦比亚央行会议(12月20日 05:00 AEDT) – 共识预测为降息25个基点至13%,但保持不变的风险也存在。USDCOP看起来很沉重,因此超出共识的保持不变设定作为潜在触发因素,或将构成适度的下行风险 – 跌破 3960 点将触及年初至今的新低。

智利央行会议(12月20日 08:00 AEDT) – 中值预测基准利率将被削减75个基点,从9%降至8.25%,但鉴于最近的通胀报告,降息幅度缩小到50个基点,而利率降至8.5%的风险较高。USDCLP需要一个催化剂,因为市场似乎乐于在890至860的区间内交易这一货币对。

墨西哥双周CPI(12月21日23:00 AEDT) – 市场预计年同比为4.36%(从4.33%)USDMXN在17.57至17.05的范围内波动 – 需要一个催化剂来助推动量行情。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

【本周展望】绝地反击还是跌入深渊

连续七周下跌的美股能否出现转机?本周关注PMI和PCE等关键经济数据。新西兰央行利率巨决议和美联储会议纪要是货币市场的焦点。

期权到期日助力美股反弹?中国下调关键贷款利率意欲何为

美股的惨烈抛售在周四略微有所缓和,但标普500从记录高位下跌近20%后正在逼近熊市。

股市反弹靠不靠谱 美元三连跌意味着什么

在多重利好因素刺激下,全球股市周二集体上扬,导致避险美元指数连续第三天下跌,强势美元的逻辑正在悄然改变。

【本周展望】震荡筑底还是昙花一现?经济数据扎堆关注中国央行最新动作

衰退风险升高美股见底了吗?美元强势是否将告一段落?中国最新的房地产政策能否提振市场信心?油价蠢蠢欲动再次开启上行通道?

美元势不可挡 非美能否翻身

美元的强势似乎不可阻挡,非美货币惨遭血洗,不过日元已经从前期的抛售中缓了过来。

通胀高烧不退 市场凛冬降至?

火热的通胀数据居高不下,风险资产持续受到打压,寒冬真的要来了吗?