美国劳工部在上周五公布了温和的非农就业数据。美国 7 月份非农就业人数增加了 18.7 万人,低于市场一致预期的 20 万人。 6月非农也被下修至18.5万,创下2020年12月以来的最低水平。总体而言,劳动力市场继续降温,以至于潜在的通胀压力正在缓解,但还不至于让经济陷入衰退。

根据CME集团的美联储观察工具,市场仍定价美联储在年底前在加息25个基点的概率为30%。就算九月或者十二月在进行一次加息,但市场很可能已经在思考什么时候可能降息呢?一旦这样的市场预期逐步变浓,美元指数的反弹势头可能就此终止。

历史数据能告诉我们什么

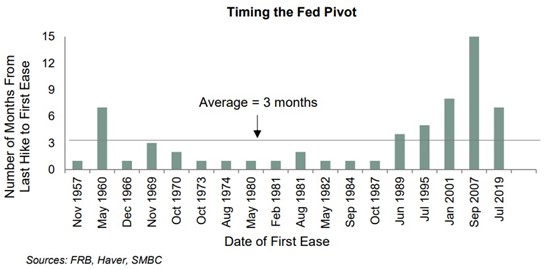

下图是网上关于美联储最后一次加息到降息开始的间隔时间。如果从1970年开始计算的话,一旦利率达到顶峰,美联储平均只会将利率维持在该水平 5.5 个月,然后就会再次降低利率。如果考虑1957年以来数据的话平均水平是三个月。

上一轮(2019年)加息-降息周期当中间隔了6个月,按此推算的话美联储有几率在明年开始降息。假如基于技术分析的信条“价格走势反映了一切信息”,今年第四季度开始美元头上的乌云就会逐步浓厚。

美联储官员开始放风

部分美联储的决策人士近期发表讲话,基本都暗示了2024年不会加息,但是对于利率维稳还是下降则分歧大。

在任期间可一直享有FOMC投票权的纽约地区联储主席威廉姆斯在接受纽约时报的采访时表示,对于是否需要进一步加息以实现通胀目标,他认为是一个悬而未决的问题,不排除根据经济数据在2024年初降息的可能性。

芝加哥联邦储备银行行长古尔斯比称应该开始考虑将利率维持多久。亚特兰大联储主席认为进入2024年美联储应维持货币政策在限制性区域。

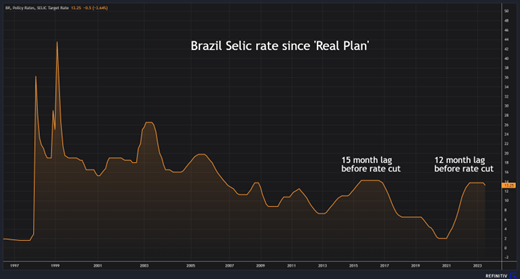

与此同时,全球宽松政策似乎正在试探性地进行。巴西央行是 2021 年初率先加息的央行之一,在暂停12个月后开始降息。

上周的澳联储也出人意料地连续两次暂停加息。同时弱于预期的德国工业生产数据提醒人们欧元区经济面临的阻力以及欧洲央行利率可能已经见顶的可能性。

一旦开始转变为降息周期,那么主要发达国家央行将进入比惨环节。谁的经济更差,谁降息更快,谁的货币就更有压力。

当前美元指数四小时图呈现了两个走势形态。既可以看成回踩2月份至今的对称三角形下沿,也可以看作短期靠近上涨小通道的底部。在本周有三个美联储票委齐发声的背景之下,应当留意跌破通道的可能性。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

【本周展望】“无条件”抗击通胀?风险资产或持续承压

标普500指数在过去11周中10周下跌!“通胀-加息-衰退”的魔咒能否被打破?本周聚焦欧美经济体的PMI数据以及美联储主席鲍威尔的国会证词。

加息浪潮之下 日本央行巍然不动

在全球主要央行争先恐后的通过加息来对抗日益肆虐的通胀威胁的同时,日本央行的“冷眼旁观”显得格外特别。

美联储重拳出击 纳斯达克强劲反弹

美联储周三决定加快加息步伐,美股却全线反弹,黄金拉升25美元!

美联储利率决议前瞻 —— 放弃自动驾驶!大幅加息才刚上路

美联储将在明天凌晨公布利率决议、经济展望和点阵图,75个基点的加息幅度似乎势在必行。

压力测试来袭!关键通胀数据今晚出炉

对市场来说,今天即将出炉的美国通胀数据无疑又是一次压力测试!

日元再刷20年新低!11连涨是一种什么体验?

日元又崩了!在美元兑日元触及134关口之后,日元从3月初以来已经累计下跌了14%左右!