本周是各大中央银行的盛会,其中许多会议是“实时的”,我们应该会看到进一步的紧缩政策。而美联储会议虽然并非实时(他们不会加息),但它仍像之前一样会将成为焦点。

尽管许多国家的掉期市场都定价本周将会加息,并且存在在11月再次加息的风险,但需求的持续减弱可能导致这周成为一个措辞转变的周,一个我们回头看时会发现最后一次实施加息的周,标志着激进紧缩周期的结束。

在整个紧缩周期中,做出这个判断需要勇气,或者说需要那些无需担心声誉的主体。然而,利率和债券波动急剧下降表明,中央银行利率的分布不再是正态化的(市场认为加息和减息的机会相等),现在已经明显偏向减息。我们可以将拉丁美洲各国央行正在实施或即将实施的降息政策视为G10外汇市场的先行指标 – 尽管我们正在朝这个方向发展,但除非需求大幅减速或金融条件大幅收紧,否则发达国家的降息政策在2024年第二季度才会出现。

本周如何看待美元?美国例外主义仍然是支持美元的核心因素,并且这一情况本周不会改变。不过,中国的情况正在改善,情绪也在转好,所以如果美元兑人民币汇率(USDCNH)能够升至7.2000,那么我更有信心会看到美元的可交易性下跌。目前美元的持仓仍然非常高。

其他核心主题也备受关注:

- 原油价格是否会涨到100美元?

- 欧元兑人民币汇率(EURCNH)- 这个空头趋势是否将延续?

- 上周五纳斯达克100指数下跌8%是受到期权流动性的推动而导致的偶发事件,还是市场还会迎来更多的波动?

- 美国5年期实际利率是否会突破22%(TradingView代码:TVC:US05Y-FRED:T5YIE)?这是否会对风险市场产生负面影响?

- 市场对中国的情绪是否会更加积极?这是否会导致澳元表现优异?欧洲的采购经理人指数(PMI)是否会进一步下降?

交易者需要注意的重大事件风险:

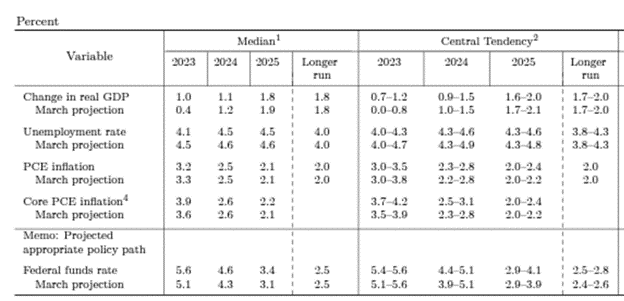

FOMC会议(周四 04:00 AEST) – 理论上,FOMC会议应该是一次低波动性的事件,但仍然需要管理风险。美联储几乎没有可能加息,因此焦点应该集中在该行的经济预测和联邦基金预测上。与我们上周看到的欧洲央行的行动相反,美联储应该会提高2023年和2024年的增长预测,同时降低通胀预测。我们应该会看到2023年联邦基金利率(所谓的“点图”)的中位数预测保持在5.6%,为该行提供灵活性,以便如果数据反馈需要的话,可以在11月再次加息。

我们还应该看到2024年联邦基金预测的中位数仍然保持在4.6%,但这个预测/“点”存在增加25个基点的风险,这将巩固利率在更高水平维持更长时间。我们也可能看到目前为2.5%的长期点数被提高。如果2024年的“点”被拉高,那么我们可能会看到2024年的加息预测被消除,美元重新获得买盘兴趣,股票指数受到压力。

预览: https://pepperstone.com/en-gb/market-analysis/playbook-for-the-september-fomc-decision

六月FOMC会议的经济预测和点预测

英国央行会议(周四 21:00 AEST) – 英国央行应该会加息25个基点,将基准利率提高至5.5%。几乎54位经济学家全部(由彭博社调查)都呼吁加息,而利率互换市场也以82%的概率定价了这一结果。这很可能标志着英国央行在这一周期内的最后一次加息。英国央行还将宣布从2023年10月到2024年9月提高量化紧缩的速度。

上周,英镑在外汇市场中表现最差,英镑兑美元(GBPUSD)的汇率可能会下跌至1.2300,而英镑兑墨西哥比索(GBPMXN)的汇率已经连跌7天,下跌了3.6%。英镑兑加拿大元(GBPCAD)的汇率也已大幅下跌至1.6750,我更倾向于在1.6820附近卖出反弹。

预览:https://pepperstone.com/en-gb/market-analysis/playbook-for-the-september-boe-decision

GBPCAD 日线图

日本央行会议(周五 – 时间待定) – 在目前阶段,央行没有加息的机会,而在上周末植田总裁澄清了该行不打算放弃负利率政策(NIRP)后,我们有理由质疑这次会议是否会引起日元或日经225的任何波动。全国CPI(较早前在 09:30 AEST 发布)可能更有趣,预期广义CPI从3.3%降至3%,而核心CPI为3%。

瑞士国家银行(SNB)会议(周四 17:30 AEST) – 瑞士国家银行应该会提高25个基点至2%,市场认为这一结果发生的概率为68%。CADCHF最近一直在大幅上涨,所以我会在25个基点的加息后寻找任何回调的机会来开仓多单。GBPCHF正测试最近的区间低点1.1085,因此可能会出现技术性反弹,尽管考虑到这两种货币存在的事件风险,出现稳定的区间突破也不足为奇。

GBPCHF 日线图

挪威银行会议(周四 18:00 AEST) – 挪威中央银行应该会加息25个基点,但市场已经完全定价和预期了这一举措。挪威银行可能是又一家在这最后一次加息后宣布停止加息的银行,因为挪威克朗目前似乎失去了方向,缺乏刺激,并且已经明显偏离了布伦特原油价格的上涨。NOKJPY 是一个例子,交易者可以查看日线图,看到区间交易的情况。

瑞典银行(Riksbank)会议(周四 17:30 AEST) – 瑞典银行应该会加息25个基点,将基准利率提高至4%,市场对这一加息的定价为100%。

南非中央银行(SARB)会议(周四) – 尽管南非的核心通胀率仍然偏高,达到4.7%,但南非中央银行应该会将利率维持在8.25%不变。

土耳其中央银行会议(周四 21:00 AEST) – 预计会加息500个基点,将利率提高至30%。

巴西中央银行(BCB)会议(周四 07:30 AEST) – 巴西中央银行应该会将Selic利率削减50个基点,降至12.75%,尽管投票可能会有一些偏向于削减75个基点的情况。USDBRL测试4.8500的区间低点,我倾向于看多BRL和MXN。

其他可能产生影响的重要数据

英国CPI(9月20日 16:00 AEST)- 市场预期英国广义CPI将从6.8%升至7.1%,核心CPI则预计从6.9%下降至6.8%。市场可能更加关注核心CPI数据,其中结果可能会影响到隔日英国央行(BoE)会议的价格设定 – 然而,这需要非常巨大的下行差距才能使本周的会议暂停加息。

英国S&P制造业和服务业PMI(9月22日 18:30 AEST)- 我们在之前的英国服务业PMI数据中看到了一个大幅的意外下行,这证明了英镑多头仓位的清算对其产生了关键影响。市场预期制造业PMI将从43.0升至43.4,服务业PMI将从49.5回落至49.0 – 如果结果低于预期,可能会导致英镑大幅下跌。

欧洲制造业和服务业PMI(9月22日 18:00 AEST)- 欧洲制造业PMI预期从43.5升值44.0,服务业PMI预期为从47.9降至47.7。数据疲软,特别是服务业数据,可能会引发更多的欧元卖出情绪,EURUSD目前保持在2020年5月31日的低点1.0635 – 如果收盘破位,则可能跌至1.0516。

墨西哥CPI(周五 22:00 AEST)- 市场认为广义CPI为4.48%(从4.6%),核心CPI为5.77%(从5.96%)。市场预计墨西哥央行(Banxico)将在12月降息,因此这份CPI数据可能会影响到这些预期并推动MXN的走势。

欧洲央行讲话 – 本周欧洲央行的关键人物可能会影响市场情绪,其中包括Villeroy、Lagarde、Elderson、Schnabel、Lane和Guindos。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

【本周展望】俄罗斯赢得战争 美国“收割”市场?

乌克兰危机如何收场?非农报告是否会影响美联储加息进程?澳洲加拿大利率决议能否继续提振商品货币走势?OPEC+还能维持40万桶/日的增产幅度?

普京来真的!? 除了黄金 俄乌危机还蕴藏哪些机遇?

普京大帝果然不玩虚的!在欧美国家祭出了一些不痛不痒的制裁措施之后,普京决定在乌东顿巴斯地区展开特别军事行动!

普京大帝出招 黄金站上1900

俄乌边境战云密布,避险情绪已经将黄金推升至1900美元上方,2000美元还会远吗?

【本周展望】危机四伏 黄金闪耀

在乌克兰局势继续牵动人心的同时,本周将迎来欧美国家的通胀和PMI等关键数据,另外新西兰央行大概率会再次加息。

黄金离2000美元还有多远?

在地缘政治风险的提振下,黄金已经攀升至了1900美元附近,刷新了8个月新高。

【本周展望】风险因素叠加!黄金原油能否维持强势格局?

美国加息预期小幅降温的同时又逢乌克兰局势动荡加剧,美股反弹失败后再次遭遇重创。本周继续关注美元、日元、黄金等避险资产的表现。原油的连续攀升恐将带来诸多连锁反应。