•

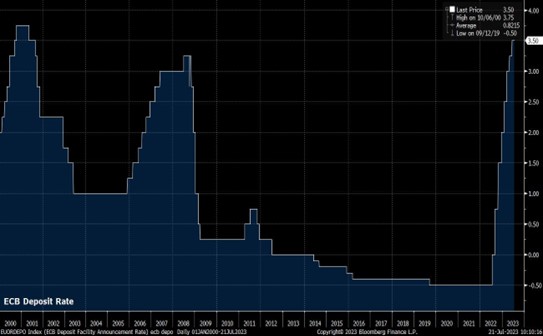

欧美货币政策的差异和利差扩大是欧元弱势的主要原因。

美联储近来轮番的鹰派言论和会议纪要刺激了加息预期。圣路易斯联储主席布拉德甚至表示在今年剩余的会议上都应该加息50bp,以将利率提升至3.25%-3.50%区间,这是迄今为止美联储官员中最为鹰派的表态。目前10年期美债利率已经站上了2.6%。美元指数在突破了高位整理区域后或将继续冲击100大关。

反观欧元区,尽管通胀率已经刷新记录高位,但俄乌冲突仍然让欧洲央行对于加息显得非常犹豫不决。4月初以来,美国和德国的10年期利差已经从170bp走扩至目前的200bp,接近一年高点。抛售欧元拥抱美元是近来的主要逻辑。

另一个可能会对欧元形成潜在冲击的风险事件是法国总统大选。

法国大选共有两轮投票。4月10日(本周日)将举行第一轮投票,若没有候选人获得50%以上的选票,得票率前两位的将进入4月24日的第二轮投票进行正面对决。

“一场选举两轮投票”的优势在于获胜者具有更广泛的民意基础和较高的正当性,也比较利于小党的生存和发展,但劣势在于第二轮中可能出现策略性投票(弃保效应)和操作空间,最终导致当选者并非选民的第一选择。该制度从1962年诞生至今,从来没有一位候选人能在第一轮就直接胜出,包括发起这项改革的戴高乐。

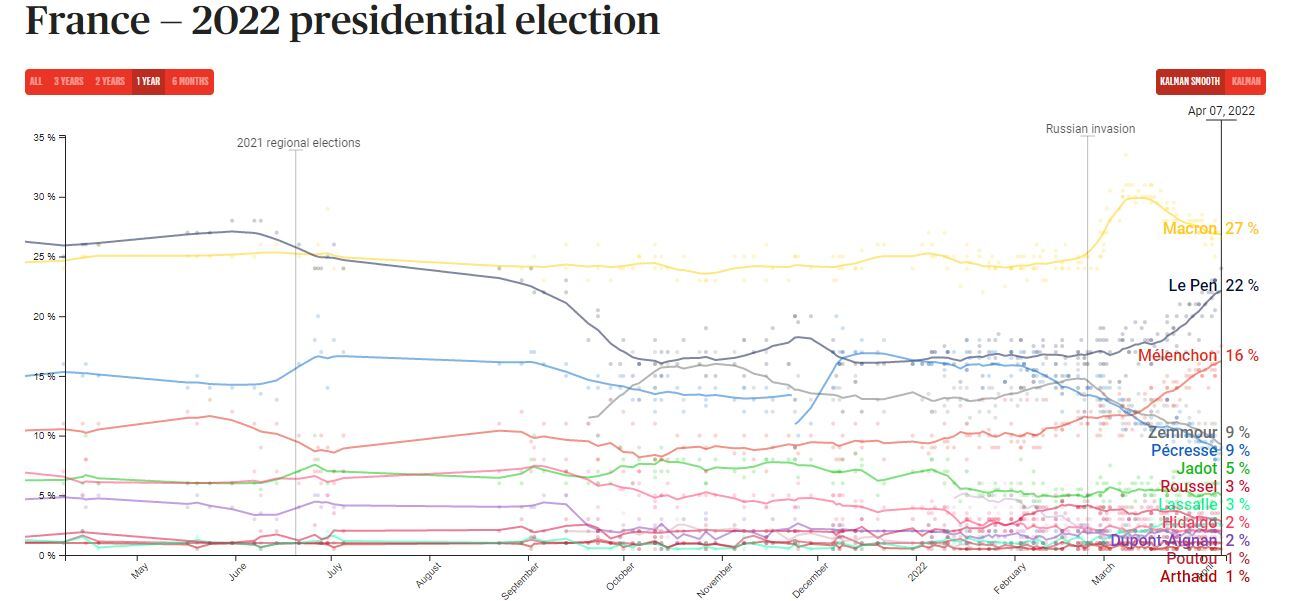

本次法国大选在过去一段时间内一度被认为已经没有悬念,因为现任总统马克宏的民调一直遥遥领先,并且他在最近的俄乌调停中扮演着重要的角色为其加分不少。然而从最新的民调来看,极右翼候选人勒庞的民调已经快速追进并且已经进入误差范围。

如果不出意外,两人将进入第二轮投票,重演2017年的对决。目前甚至有民调显示,如果今天就举行第二轮投票,勒庞将会是最终胜选的那一个人!这也加速了欧元和法国股市(CAC40)的下跌。

为什么说勒庞获胜概率升高会对欧元带来不利影响?

首先政权更迭自然伴随着太多不确定性,而这正是投资者最不愿意看到的情况,尤其是在充满挑战(疫情、战争、通胀、能源、难民等)的当下。更为重要的是,勒庞是欧洲民粹主义政治领袖的代表(法国版特朗普?),她反对欧洲一体化,曾经甚至呼吁退出欧盟并放弃欧元。市场还担忧她的保护主义和反移民等政策,因为这些和欧盟的立场并不一致,容易导致欧盟内部的矛盾和分裂。

EURUSD

若勒庞在第一轮投票中胜过马克宏,欧元可能跌破年内低点1.0848并下探2020年低点1.06一线。若她最终赢得大选欧元或将进一步承压。

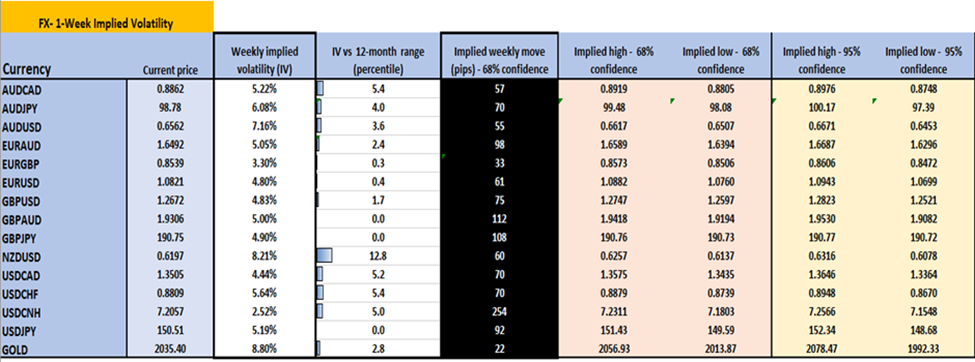

为了对冲欧元下跌的风险,期权市场中一周期限的欧元看跌期权的需求明显超过了看涨期权,且行权价格主要集中在1.07-1.08区间。另外,一周和一个月的欧元/美元隐含波动率已经升至3周以来的最高水平,这两个期限正好涵盖法国大选的两轮投票。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

交易员一周前瞻:灵活应对我们的交易环境

当我们准备在新的交易周投入战斗时,我们翻看日历,看到重点事件包括美国核心PCE和欧元区通胀、新西兰央行会议、中国PMI以及众多美联储发言人 – 我们重新集结,评估交易环境的同时考虑每个数据发布前后可能出现的巨大波动,通过这些评估来制定我们的交易策略和计划。

英伟达效应:美国股票指数突破新高

英伟达效应席卷全球股市,并为那些看起来可能面临3-5%下跌的市场注入了新的活力。 EU Stoxx、GER40、JPN225以及美国大盘股,包括US30、US500和NAS100指数,都创下了新高。

值得交易员关注的五张图表

US2000 – 小盘股有望突破?

交易员每周策略手册:创纪录水平后出现交易波动

今天的交易员手册中,我们将探讨:市场监控 – 新交易周的广泛跨市场设定和平台,雷达上的关键事件风险以及风险倾向,值得注意的财报、央行讲话和利率定价

交易者雷达上的五张图表

随着美国经济数据持续超出预期,而美联储对即将到来的加息持谨慎态度,我们看到美国国债相对于德国国债的收益溢价不断扩大。

澳洲联储(RBA)将在五月加入降息行列

澳大利亚第四季度CPI同比增长4.1%,修剪均值指标同比增长4.2% – 这两者都明显低于经济学家的中值预测,而且重要的是低于澳洲联储对两个指标均为4.5%的预测。