关键要点:

- 上周受中国市场的风险因素的持续影响,包括恒大破产、财政刺激滞后、意外的MLF利率下调和国有银行干预外汇等,导致亚洲股市整体下跌,指数跌幅明显。

- 美国实际收益率上升,美元表现强劲,兑G10国家货币走强,离岸人民币汇率可能进一步受压。

- 本周关注欧元区和英国制造业/服务业PMI数据、杰克逊霍尔研讨会,以及英伟达财报发布等事件对市场走向的影响。

上周市场回顾:

中国市场的风险因素为上周的股市和外汇市场的交易奠定了基调。房地产市场疲弱,包括恒大上周四申请破产保护、滞后的财政刺激措施、意料之外的MLF利率下调和国有银行对外汇市场的干预等等,都加大了市场的波动性。今早发布的韩国贸易数据显示,韩国出口同比降低16.5%,而其中对中国出口降低了27.5%,这一结果更佐证了对中国进口贸易和内需疲软的担忧。从股票市场来看,上周亚洲板块整体收跌,与中国相关的指数引领了这波跌势。其中A50跌1.1%,纳斯达克的金龙中国指数跌3.5%,而恒指开于17800点不到,也是自今年以来第一次破18000点,达到了去年11月以来的最低。

图1. 上周股市亚洲板块整体收跌,数据来源:Bloomberg Terminal

图1. 上周股市亚洲板块整体收跌,数据来源:Bloomberg Terminal

在外汇市场中,由于中美货币政策的分歧和市场信心不足,美元兑人民币汇率目前在7. 32左右高位交投。今天上午刚发布的1年期贷款基准利率下调了10个基点到3.45%,比市场预期的3.40%高5个基点,而5年期贷款基准利率保持在4.2%不变。消息已一经发布,股市反映出失望情绪,恒指跌1.1%。但同时不及预期的下调幅度也给市场注入了上行潜力。

图2. 恒生指数在1年期中国贷款基准利率下调后跌1.1%,数据来源:TradingView

图2. 恒生指数在1年期中国贷款基准利率下调后跌1.1%,数据来源:TradingView

另一方面,由于世界范围内股票表现欠佳,大多数指数都在下跌,美国实际收益率的上升是上周市场的另一个主题。可以看到的是美元指数在上周表现强劲,自7月初以来首次突破了103.37的位置,正在测试新高。与此同时,美元表现也超过G10国家的大部分货币。而下调的存款准备金率和新的中国1年期贷款基准利率可能会导致美元对离岸人民币汇率的另一轮上涨。

图3. 美元指数突破103.37,正在测试新高,数据来源:TradingView

本周关市场关注:

除了中国方面刚发布的数据,本周还有一些值得投资者关注的宏观经济数据和事件。

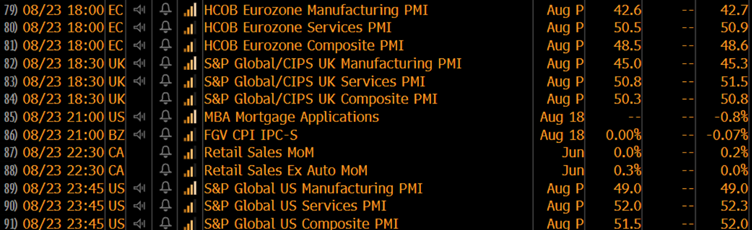

- 澳东时间8月23日晚上6点发布的欧元区制造业和服务业PMI,目前预测值都比前值略低。而低于50的数据可能会引发欧元的卖空行情。

- 同样在扩张/收缩线附近徘徊的还有在同天30分钟之后发布的英国制造业和服务业PMI。而英镑作为上周表现最强的货币之一,预计会对这个数据非常敏感。

- 在美国方面,8月23日晚上11:45发布的标普全球制造业和服务业PMI可能会对美国市场造成一些影响,但焦点依然是24日到26日的杰克逊霍尔研讨会。26日凌晨美联储主席鲍威尔在研讨会上的讲话,也会给长期的货币政策包括中性利率更明确的指示。

- 英伟达将在23日市场闭市后发布第二季度的财报。鉴于公司在第一季度股价上涨了24%,投资者很可能期望历史能够重演。

图4. 本周重要宏观经济数据发布,数据来源:Bloomberg Terminal

图4. 本周重要宏观经济数据发布,数据来源:Bloomberg Terminal

整体来看,未来一周的重点关注对象是欧美市场,而中国政策方面的动向也依然不容忽视。杰克逊霍尔研讨会或将对全球市场产生重要影响,激石也将和投资者一起期待会议成果及市场反应。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

交易者想法——当实际波动率上升时我们才应该担心

市场情绪持续恶化,市场转向黄金、瑞郎和股指波动的安全性。

多图预警:超预期加息或降息是什么,来看发达国家央行利率的预期

利率预期是怎么来的:这些预期都是基于在国外市场可交易或者有市场走势的利率互换市场或债券市场得来的。

黄金的秋天就要闪闪发光?

我们从技术面出发,在TradingView有趣的交互图表上探索黄金的价格走势

黄金市场在呼喊:美联储已经停止加息

对于黄金交易者来说,重要的是认识到交易条件的变化

交易员每周策略手册——能源市场引导情绪

我们关注本周预定的经济数据和美国财报,并质疑鉴于来自中东的流动性消息是否会影响这些事件,或者地缘政治是否会消耗全部注意力和直接情绪。

黄金市场在呼喊:美联储已经停止加息

在一个充满概率的世界里,赌注似乎正朝着黄金多头的方向倾斜。