•

本周关注

2月15日(周二):日本四季度GDP、英国失业率、欧元区四季度GDP和2月ZEW景气指数、美国1月PPI

2月16日(周三):中国1月CPI和PPI,英国1月CPI、美国1月零售销售、加拿大1月CPI

2月17日(周四):美联储会议纪要、澳洲1月失业率、美国初请人数

2月18日(周五):英国1月零售销售、欧元区2月消费者信心指数

股市

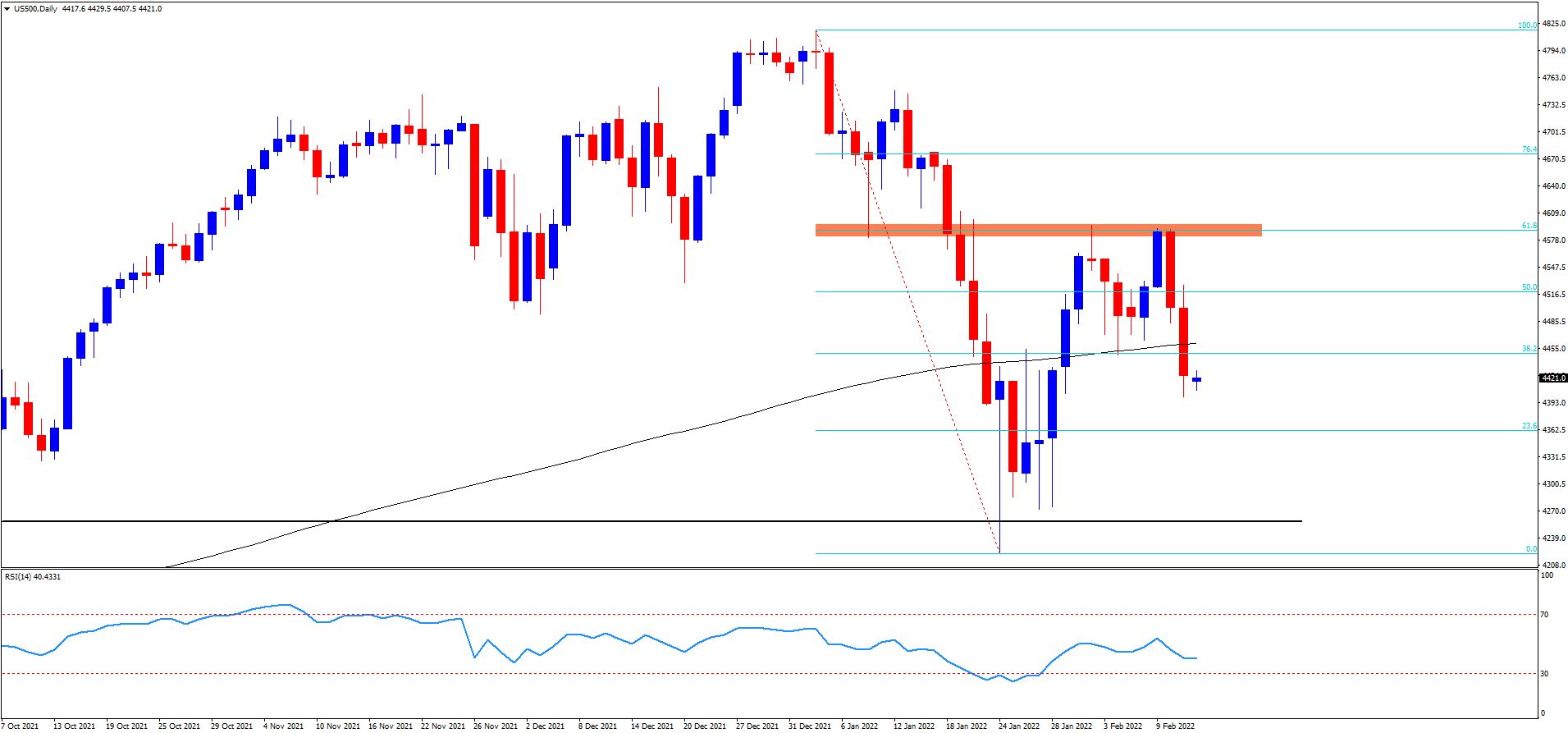

美国三大股指接连遭遇加息预期以及俄乌紧张局势升级的打击,上周全线走低。标普500下挫1.8%,科技股为主的纳斯达克跌幅超过2%,两者今年的累计跌幅分别达到了7%和12%。

标普500(US500)

40年新高的美国的通胀使得消费者信心指数降至2011年8月以来的最低水平,这令美联储的加息预期小幅降温。3月加息50bp的概率从最高80%降至50%左右,今年全年加息预计从6.5次降至6.2次。尽管如此,相对于去年年底来讲,这还是非常惊人的程度。利率的升高不可避免将会影响股票估值,尤其是对科技股来说。

令人担心的不仅是各期限收益率的走高,还有收益率曲线的平坦化。比如10/2,10/5年的利差快速收窄,10/7年的利差甚至已经出现倒挂,暗示加息对经济增长可能造成的影响越来越难以忽略。

如果说市场对利率的变动已经有较长的一段适应期了,那对俄罗斯乌克兰剑拔弩张的紧张局势却是直到最近才真正有所反应。美俄的军事部署和撤侨的举动已经做足了铺垫,冲突一触即发还是虚张声势?恐慌指数VIX上周涨了18%至27,美股看涨/看跌期权的比率来到一个月新高。

强劲的财报表现可能是为数不多的利好消息,但是也经不住整体市场风险升高的冲击。况且在已经公布财报的公司中,超过半数的业绩指引都低于市场一致预期。在加息周期中,盈利预期是维持股价增长的关键驱动力。

黄金

加息预期降温以及避险情绪升高将金价推升至了3个月最高的1857.78,上周收盘站上了2020年9月以来的下降趋势线的上方。接下去是爆发出更大的上涨动能,还是虚假突破后的回落,本周将见分晓。

XAUUSD

原油

原油连续第八周收涨,市场担心地缘政治风险将进一步恶化本已经相当吃紧的原油供应。相对来讲,伊朗可能的增量供应无论是时间还是规模都充满不确定性。在期货价格远期溢价和价差不断扩大的情况下,WTI(SpotCrude)的100美元的目标已经不再触不可及。

油价的不断升高恐怕将使CPI持续居高不下,这不仅会加速各国的加息步伐,更可能损害经济复苏的进程,其影响绝对不仅仅局限在原油价格的层面。

外汇

- 美元

尽管有美联储官员出面为3月50bp加息的预期降温,但避险买盘还是将美元指数(USDX)推升至95.95。值得注意的是,2月份的联邦基金利率市场显示2月有5bp的加息可能性。此前美联储唯一一次在两次政策会议之间就采取紧急加息的情况还要追溯到1994年。

日元和瑞郎等传统避险货币在上周后半段展现出避险属性,美元兑俄罗斯卢布周五大幅跳升。

本周关注美国零售销售,美联储会议纪要,以及鹰派票委布拉德的讲话。

- 欧元

欧元上周大幅下跌至1.1347。欧洲央行对加息的谨慎态度与美联储形成了鲜明的反差,而乌克兰局势对欧元的拖累也不言而喻。

欧元兑美元一周期限的隐含波动率升至12个月来的最高水平,本周预计将延续剧烈的价格波动。在外部环境没有明显改善之前,欧元短期预计将继续承压,首先关注1.1300附近的支撑。

- 英镑

英镑上周继续稳步上行至1.3560。与其他主要经济体收益率回落的情况不同,英国两年期国债收益率上周继续大幅上升至1.42%,刷新近11年新高,与此相对应的是3月加息50bp的概率维持在50%以上。多头的下一个目标为1.3660以及200天均线附近的阻力。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

相关文章

重大政策转折 – 中国经济新曙光?

上周,中国当局接连推出了一系列经济刺激政策。 9 月 24 日,PBoC宣布降准、降息,为银行体系注入流动性,并推出针对股市的8,000 亿元专案再贷款计画。两天后,在 9 月的政治局会议上,政策制定者首次明确表态力阻房地产市场下滑,提出调整房屋限购政策,降低存量房贷利率,为房地产市场的回升带来希望。

风险事件频发, CN50展现比较优势

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

一图看市:利好出尽变利空?黄金和瑞郎等避险品种明显回调

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

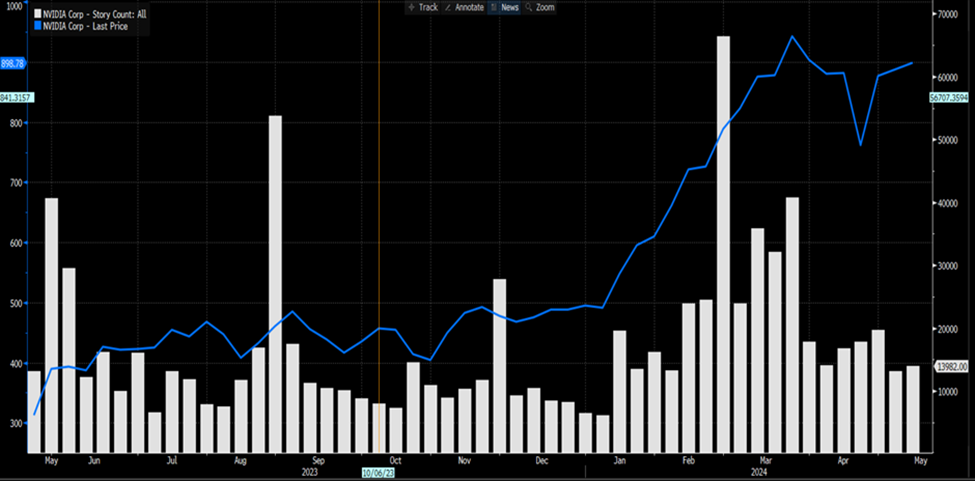

英伟达Q1 25财报 – 迎接新的增长阶段

英伟达再次大显身手,交出了一份强劲的财报,结果显然达到预期。

英伟达2025年第一季度财报预览 – 巨兽是否会苏醒?

英伟达将于5月22日市场收盘后不久(通常为 06:20 AEDT / 21:20 UK)发布财报。

鸽派的英央行,齐头并进的富时100指数

正如预期,英国央行货币政策委员会在 5 月政策会议结束时将银行利率维持在 5.25%,符合市场普遍预期,也符合英镑 OIS 曲线在会议前完全贴现的结果。保持不变意味着政策连续第六次保持不变,英央行利率目前处于去年 8 月以来全球金融危机后的高位。