近期,中国方面的消息和数据密集。上周,第二季度GDP和6月经济活动数据发布,第二十届三中全会召开。昨天,中国央行又出乎意料地将7天逆回购利率、1年期及5年期LPR全部下调10个基点,引发市场广泛关注。

短时间内,在多重风险的冲击下,我们观察到CN50和HK50的走势出现分歧。本该受到政策提振的CN50昨天收跌0.75%至12,200点下方,相反,HK50收涨1.7%,回补了过去2天的损失。在更高的时间框架上,7月9日以来CN50整体走高,而HK50却没能逆转跌势。

我们不禁思考:是什么原因造成了两大股指的走势差异?哪个指数有更强的上行潜力/比较优势?未来有哪些影响中国资产走势的风险事件值得关注?

中国市场交易的三大背景

- 发达市场央行逐步进入宽松周期,美国大选风险激增

从外部利率环境看,瑞士、瑞典、欧元区和加拿大央行先后削减利率,美国通胀持续退热,市场充分预期美联储也将在9月开始降息。发达央行的宽松环境为中国带来更高的政策自由度。

地缘政治方面,上周日拜登突然宣布退选,目前来看,哈里斯大概率会成为民主党提名人。这一变数造成的直接影响是,特朗普的赢面缩小,预测市场中,其获胜的几率从接近70%降至60%。

话虽如此,特朗普主张对中国商品征收60%关税和出口限制政策,依然为中国的市场情绪笼罩上一层阴云。相比之下,哈里斯可能延续拜登立场,继续与中国进行贸易,但实施“小院高墙”策略,限制中国科技发展。

总之,在美国大选愈发进入白热化阶段之际,任何发展都将导致中国资产的波动加剧。

- 国内经济增长放缓, “两速度”复苏模式延续

中国第二季度GDP同比增速为4.7%,明显低于第一季度的5.3%。与此同时,6月零售销售同比增速从之前的3.7%大幅回落到2%,房价指数收缩4.5%。结合同强劲的出口和工业生产表现,出口和资本依然是经济增长的主要驱动力,而消费和房地产作为拖累的情况并无改变。

我认为只要配合适当的政策支持,依靠“两速度”模型达到5%的经济增长目标没有太大挑战。我认为第三季度/年内可以期待新一轮提振经济措施,者对增加市场流动性和提振情绪都是利好。但鉴于中国当局已经将经济发展目标从“高速发展”转变成“高质量发展”,出现大规模刺激的可能性较低。

- 三中全会无重大改革,新货币政策框架配合降息刺激经济

三中全会一直着力于制定未来中国5至10年经济发展方向,而本次会议并未出现重大政策变化。不同寻常的是,最高领导曾重申了今年的发展目标,暗示在第二季度GDP为达到预期后紧迫感增强。这也佐证了我在上一点中论述的观点。

与此同时,决议用更大篇幅描绘了中长期蓝图。我认为与市场直接相关的内容主要有两袋点:1)发展新质生产力和科技创新,以巩固在新能源产业的优势,对抗美国的技术封锁;2)推进财税改革,让地方政府保留更多税收收入,扩大税基,改善地方财务状况;增值税从生产阶段转移到零售阶段。

对于人们关切的房地产和内需问题,决议涉及的内容有限。并且由于决议没有讨论具体实施细节,所以并未引发市场的即时反应。

7月22日的降息动作除了提振经济之外,在我看来也是承接了中国央行行长潘功胜在陆家嘴会议上提出的新货币政策框架。昨天LPR跟随7天逆回购利率降低,表明其逐渐转向更多参考央行短期政策利率,由短及长的利率传导关系正在逐步形成。这可以帮助当局更准确地调整利率,而稳定的利率环境和预期有利于中国资产的交易。

总的来说,发达市场进入降息通道和美国大选风险攀升,塑造了包括CN50和HK50在内,中国资产交易的外部环境。出于对第二季度增长数据放缓的担忧,和引入新货币政策框架需求,央行昨天下调利率;而三中全会更关注技术发展和税制的中长期战略调整。对于交易员来说,风险与机遇并存。

CN50短期内更具比较优势

在风险事件密集,市场波动性高的宏观背景下,CN50与HK50的表现分歧主要是由于两个市场的特性不同。

CN50由中国大陆市场上市值最大、流动性最强的50只A股股票构成。本质上,CN50受益于“中央救市”,类似于华尔街依赖的“美联储救市”。换句话说,投资者可以安心地知道,如果情况恶化,当局在这两种情况下都会介入提供政策支持,从而增强了他们在风险曲线上承担更多风险的信心,并提高了出现显著下行的门槛。

HK50的成分股则是香港上市的公司,包括一些大型中资企业和国际公司。它更容易受到外部市场的影响,流动性更强,对全球市场和地缘政治事件的反应更加迅速和明显。

港股主要靠外资驱动,而他们目前显然有美股等回报更高的投资选择,或进行其他去风险话操作。所以我个人会在短期内更加留意CN50买入回调的机会。正如前文所论述的,我认为当局在第三季度很可能会加强政策刺激,而同期汇率波动和地缘政治风险预计升温,CN50更能充分反应国内政策利好,过滤外部事件的影响。

重点关注与潜在风险

对于中国近期的举措与风险市场走向,我认为有几点值得我们持续关注。

第一,三中全会提出了一些中长期政策方向,但尚未给出行动计划和时间表。且有关税收改革的内容与提振内需的目标存在矛盾之处,短期难以兼顾。具体的落实方案有助于更清晰地引导交易方向,提振市场情绪。

第二,降息的根本原因是刺激房地产和消费需求,但提振市场信心是关键。仅靠宽松政策不能结局根本问题。如果人们对经济持悲观预期,加大刺激反而可能是消费偏好更加保守。

第三,我认为如果7月底的政治局会议值得关注。因为今年的政府债券配额还有三分之二左右尚未使用,任何加快预算执行的措施可能会再次为何中国相关的资产注入活力。另外,如果会议对地方债务高企、房地产低迷和内需疲软提出建设性的解决方案,会大大提高中国股市的表现,特别是高质量的分红股。

对于改革行动,年底的中央经济工作会议和明年的全国人大需要重点观察,尤其是涉及立法的举措。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

重大政策转折 – 中国经济新曙光?

上周,中国当局接连推出了一系列经济刺激政策。 9 月 24 日,PBoC宣布降准、降息,为银行体系注入流动性,并推出针对股市的8,000 亿元专案再贷款计画。两天后,在 9 月的政治局会议上,政策制定者首次明确表态力阻房地产市场下滑,提出调整房屋限购政策,降低存量房贷利率,为房地产市场的回升带来希望。

一图看市:利好出尽变利空?黄金和瑞郎等避险品种明显回调

本周伊始,交易员们就开始调整仓位,削减黄金和白银的多头仓位,减少美元的空头仓位,而美国股票指数的活动则保持双向流动的平衡。

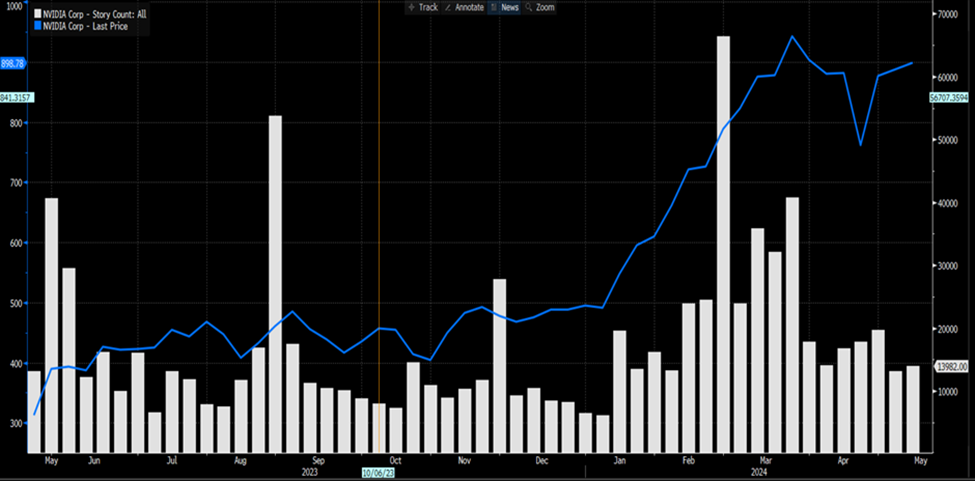

英伟达Q1 25财报 – 迎接新的增长阶段

英伟达再次大显身手,交出了一份强劲的财报,结果显然达到预期。

英伟达2025年第一季度财报预览 – 巨兽是否会苏醒?

英伟达将于5月22日市场收盘后不久(通常为 06:20 AEDT / 21:20 UK)发布财报。

鸽派的英央行,齐头并进的富时100指数

正如预期,英国央行货币政策委员会在 5 月政策会议结束时将银行利率维持在 5.25%,符合市场普遍预期,也符合英镑 OIS 曲线在会议前完全贴现的结果。保持不变意味着政策连续第六次保持不变,英央行利率目前处于去年 8 月以来全球金融危机后的高位。

HK50牛市爆发:上行动能还会持续多久?

4月中旬以来,HK50的上行走势引发了越来越多的市场关注。