本周关注

8月22日(周一):中国贷款基准利率

8月23日(周二):欧元区、英国和美国8月Markit制造业PMI、欧元区8月消费者信心指数、美国7月新屋销售

8月24日(周三):美国7月耐用品订单

8月25日(周四):欧洲央行会议纪要、德国8月IFO商业景气指数、美国初请、美国二季度GDP修正值、杰克逊霍尔全球央行年会

8月26日(周五):美国7月个人收入/支出/PCE物价指数

股市

美股周线结束了四连阳,在突破关键均线和趋势线未果之后,涨势似乎出现了衰竭的迹象。

标普500(US500)

美联储的会议纪要重申了加息抗通胀的必要性。而想要让CPI从8.5%降至2%目标区域,9月加息75个基点的可能性并没有被完全排除,甚至还有50%左右的概率。从上周必需消费品和公共事业等防御板块上涨和数字货币的暴跌中可以看出,市场的避险情绪有所升温。

本周数据方面关注7月耐用品订单和PCE物价指数。前者此前连续四个月上涨,后者则维持在6.8%的高位。

但相比来讲,市场将更为关心本周四开始连续三天的杰克逊霍尔全球央行年会(Jacksons Hole Symposium)。届时包括鲍威尔在内的央行行长将对经济前景和加息路径等发表讲话。这预计会对美债收益率、美元、风险资产等都造成显著的波动。鲍威尔的措辞大概率会维持一定的灵活性,直到看到下一次的非农和CPI数据。如果他主动提及明年的降息预期,股市或将获得提振。

黄金与原油

黄金同样是五周以来首次收低,并且连续五个交易日下跌。在更多鹰派言论的打压之下,金价在通往1710-1720的路上缺乏明显支撑。日线图上,一系列更低的高点已经成型,我们是否将看到比1680更低的下一个低点呢?

国际油价上周下跌3%左右。随着伊朗核协议的谈判出现曙光,市场预期120万桶/日的供应将回归,而需求端则受到经济衰退前景的冲击,因此下行趋势并没有改变。近端和远端期货合约的价差已经大幅收窄。但需要留意“买预期卖事实”对油价的影响。本周还是先关注WTI在86美元附近的关键支撑。

欧洲天然气期货价格上周创下俄乌开战以来的最高水平,欧洲国家的电力价格连创新高,美国天然气同样刷新14年新高。而俄罗斯将于月末再次短暂关闭北溪1号的输气。天然气价格飙升在短期内或许能提振对原油的需求,减缓油价的跌幅。

外汇

随着加息预期概率和鹰派呼声的居高不下哦,美元指数(USDX)跳升至四周新高107.78,10年期美债收益率逼近3%关口。

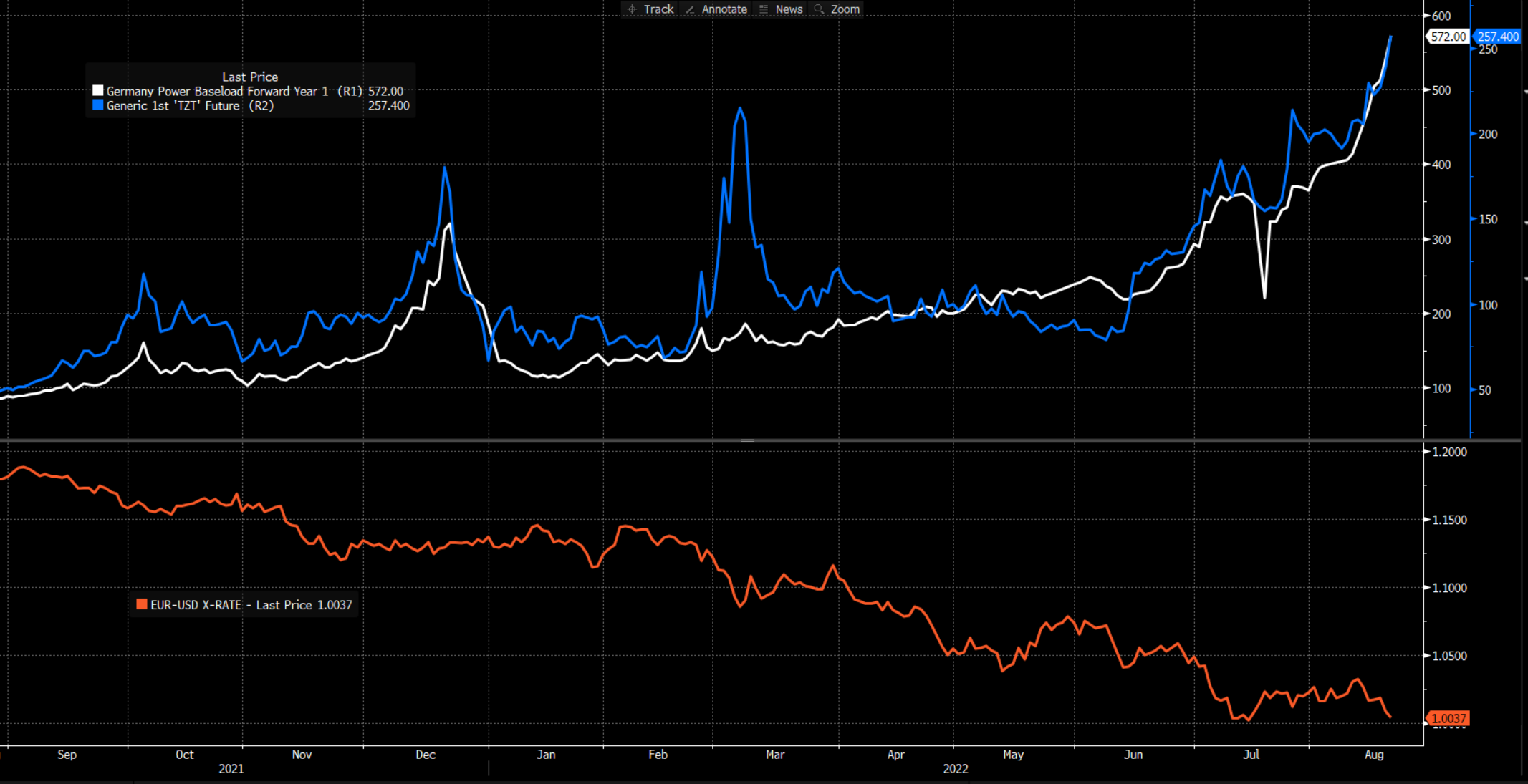

欧元上周下挫2%后,再次跌至平价水平或许只是时间问题。从下图可以看出能源价格对欧洲经济和欧元的冲击。德国7月PPI上涨37%!本周二欧元区将公布8月制造业PMI和消费者信心指数,前者在7月跌破50荣枯线,后者则跌至纪录低点。周四欧洲央行会议纪要的影响预计有限。

欧洲天然气(蓝)德国电价(白)vs EURUSD (橙)

美/日在完成了对颈线的突破后,137.50和139是多头接下去的目标,但也需要留意超买的信号。

USDJPY 4H

上周商品货币的单周跌幅比欧系货币来的更为强劲,其中澳元和纽元分别下跌超过3%和4%。澳/美在200天均线附近开始承压下行,目前在0.6870一线的支撑看上比较脆弱,跌破后或下探0.6800甚至年内低点0.6681。全球风险情绪回落不利于澳元前景。

USDCNH在突破三角形整理区域后已经攀升至2年来的最高水平6.8443。本周一中国将公布一年和五年期的LRP利率,中美货币政策的鲜明反差是货币对上涨的最大推动力。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

【本周展望】“无条件”抗击通胀?风险资产或持续承压

标普500指数在过去11周中10周下跌!“通胀-加息-衰退”的魔咒能否被打破?本周聚焦欧美经济体的PMI数据以及美联储主席鲍威尔的国会证词。

加息浪潮之下 日本央行巍然不动

在全球主要央行争先恐后的通过加息来对抗日益肆虐的通胀威胁的同时,日本央行的“冷眼旁观”显得格外特别。

美联储重拳出击 纳斯达克强劲反弹

美联储周三决定加快加息步伐,美股却全线反弹,黄金拉升25美元!

美联储利率决议前瞻 —— 放弃自动驾驶!大幅加息才刚上路

美联储将在明天凌晨公布利率决议、经济展望和点阵图,75个基点的加息幅度似乎势在必行。

压力测试来袭!关键通胀数据今晚出炉

对市场来说,今天即将出炉的美国通胀数据无疑又是一次压力测试!

日元再刷20年新低!11连涨是一种什么体验?

日元又崩了!在美元兑日元触及134关口之后,日元从3月初以来已经累计下跌了14%左右!